一、核心结论

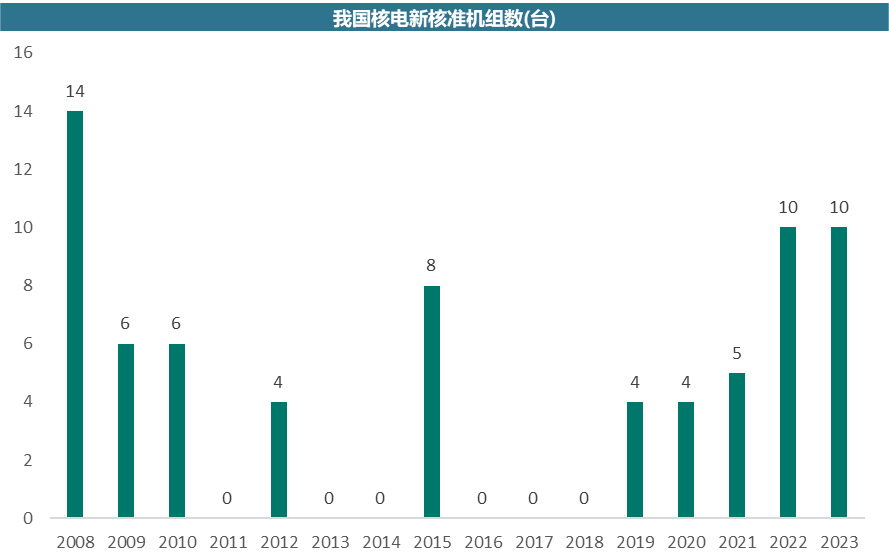

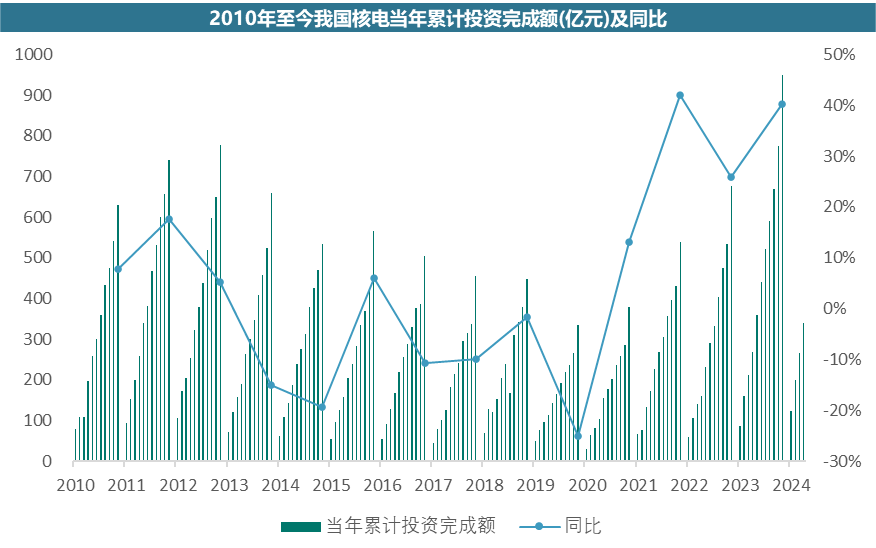

1.受福岛核电站事故以及第三代技术实际落地延期的影响,2011-2018年间我国新核准核电项目出现真空期。随着第三代技术的成熟,我国于2019年重启核电建设,并于2020年双碳提出后不断加速,累计投资额迅速增长。

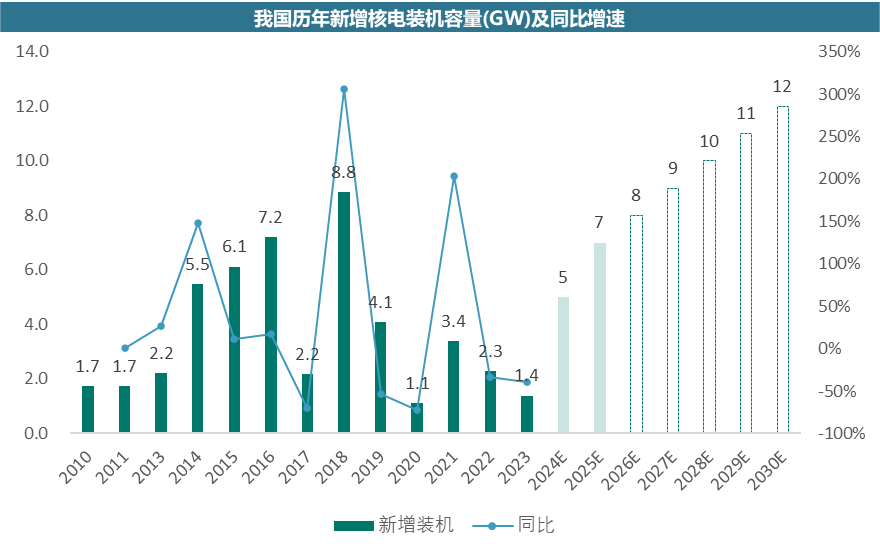

2.按照“十四五”规划,2025年前我国将完成核电装机70GW,这意味着今明两年我国核电新增装机将达到12GW,等同于过去五年之和。若按5-8年的建设周期估计,当前新核准的项目将在“十五五”期间迎来更大的释放,最高每年或将超过10GW。

3.全球对核电的态度存在分化,但除德国外绝大多数国家都是“拥核派”。2020年后受新冠疫情和地缘政治冲突的影响,越来越多国家开始重视能源的多样性与自主可控,同时注重低碳环保,世界各国开始重新思考核能发电的战略定位,全球核电建设开始重启。

4.相应的,上游原材料铀的商品贸易和下游核电运营商能够持续获益。

二、第三代技术成果初现,装机进程正在加速

1.第三代技术进展影响过去十年我国的新核准情况

2011年3月福岛核电站事故后,我国政府立即暂停了新的核电项目审批,并对现有核电站进行了全面的安全检查和评估。

2012年10月24日,国务院常务会议讨论并通过了《核电安全规划(2011-2020年)》和《核电中长期发展规划(2011-2020年)》。会议明确,“十二五”时期只在沿海安排少数经过充分论证的核电项目厂址,不安排内陆核电项目。同时,“新建核电机组必须符合三代安全标准”,“按照全球最高安全要求新建核电项目”。

2011年到2014年,我国政府仅在2012年核准了4台带有中俄能源合作背景的田湾核电二期工程核电机组,全面放缓了在建核电站的审批速度。

2015年,随着AP1000、CAP1400、华龙一号等三代技术路线的初步成熟,我国重启了核电项目的审批,核准了8台新建机组项目。但是,由于位于浙江三门的世界首堆AP1000(从美国引进)机组因技术问题出现延期,与其一脉相承的CAP1400技术应用相应延后,我国自主研发的华龙一号技术同样暂未有大规模商用的条件,此后新核准项目再度放缓。

2018年11月,浙江三门核电站正式建成投产,该项目原计划2014年底并网发电,延期近四年。此后,随着在建机组的密集投产以及第三代技术的实践印证,2019年,我国重新启动核电项目审批工作。

2019年,中国广核IPO过会后正式上市发行,募集资金用于新的核电机组建设以及补充流动资金,2015年上市的中国核电也通过发行可转债募集资金进行新增核电机组建设。2019年后,我国核电投资完成额连续多年保持较大幅度增长。

随着双碳路线的提出以及“十四五”规划的再次明确,政府将核电这一清洁能源作为实现碳中和目标中的重要角色,在确保安全的前提下积极有序发展核电,我国的核电装机正式开启增长道路。

2.今明新增装机重回高位,十五五期间将迎来更大释放

根据“十四五”规划,2025年前我国的核电装机达到7000万千瓦(即70GW),这也就意味着今明两年我国将有12GW左右的新建装机正式并网运行。若按一台机组平均额定功率1GW计算,将有12台左右的机组即将投入运营。

业内预测,2030年我国在运核电装机规模将达到120-130GW,核电发电量占全国发电量的8%-10%,2035年我国在运核电装机规模将达到200GW。

由于核电站一般存在5-8年的建设周期,2016-2018年连续三年的零核准导致了2021-2023年新增核电装机量的低迷,每年仅2GW左右。如若2025年70GW的装机目标如期实现,当前直至2025年年底将出现超越过去5年的新增装机。

同样,按照2022-2023年每年10台的核准进度,预计十五五期间新增装机将迎来更大释放,最高年新增装机或在10GW以上,2030年我国核电累计装机量或能达到120GW。

三、2020年后世界各国重新思考核能发电的战略定位

1.少数国家保持谨慎的态度

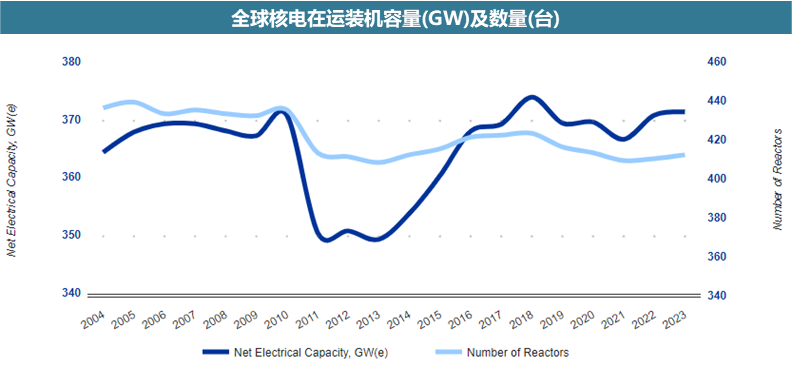

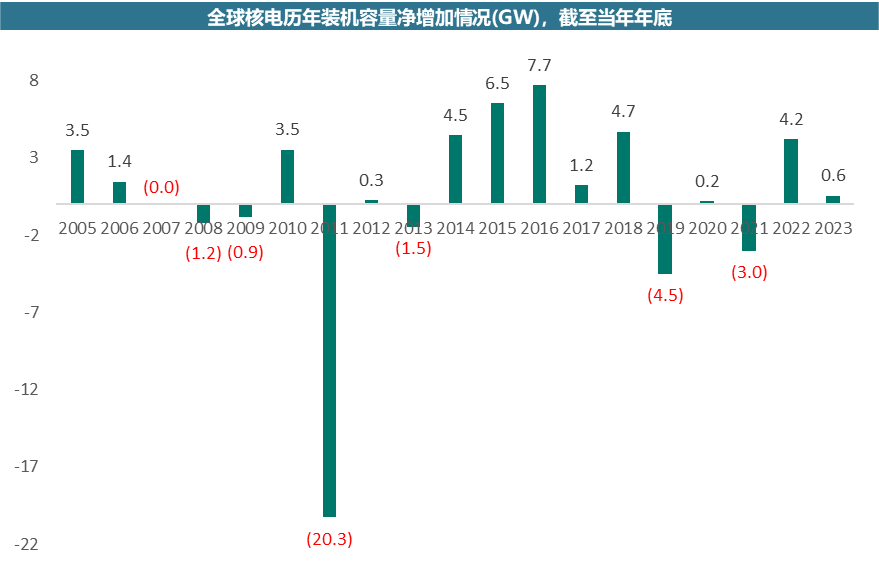

受到2011年福岛核电站事故的影响,2011-2014年全球在运核电装机容量处于近二十年的低位,直至2017年才恢复到事故前水平。近年来,新冠疫情和地缘政治冲突带来的供应链问题引发了全球能源市场的动荡,世界各国纷纷重新思考能源安全战略,更加关注能源的多样性及自主可控的能源供应。同时,在双碳的大背景下,核能作为一种清洁、低碳、高效、运行稳定的能源形式,在保障能源安全、推动能源转型、助力碳达峰碳中和及气候目标实现中发挥着重要作用。

当然,部分国家依然对核电保持谨慎的态度,具体以德国和日本为主。

2019年,全球共有13座核反应堆永久关闭,其中日本5座、美国2座、瑞士、德国、韩国、俄罗斯、瑞典和中国台湾各1座,总装机容量9.4吉瓦。其中,除了6座已运行40年以上,大部多数都已按国家政策措施退役。2021年,德国宣布了全面淘汰核电的计划,决定关闭国内最后三座核电站,这标志着德国长达60多年的“核时代”结束。同时,由于新增装机的低迷,2019年和2021年全球核电装机净增加为负值。

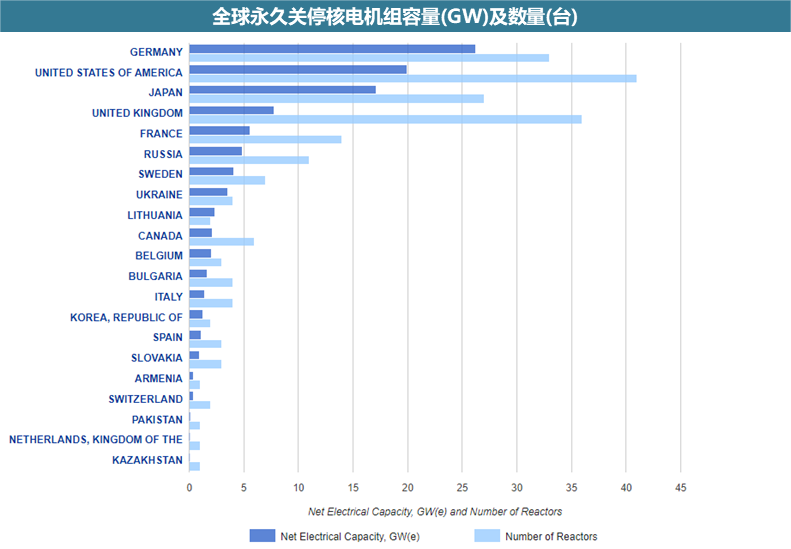

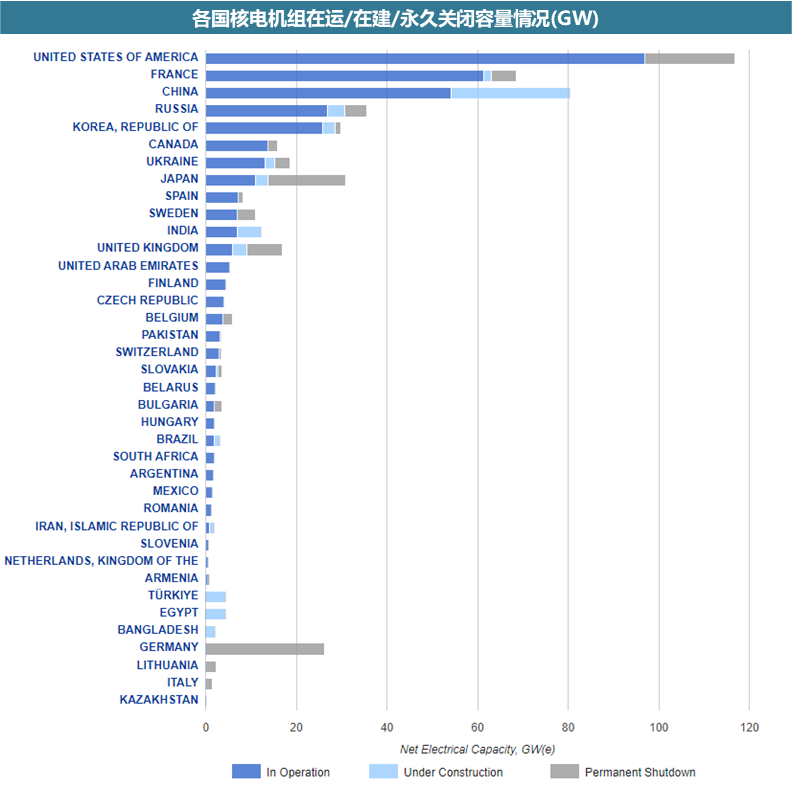

根据IAEA的数据,德国共计永久关停核电机组26.23GW,处于全球第一,当前已无在运核电机组,紧随其后的是美国19.98GW、日本17.12GW和英国7.75GW。美国更多的是老旧机组的退役淘汰;日本则对核电的复苏非常谨慎,虽有一些核电站重启,但总体上核电发电比例下降;英国对核电的态度比较复杂,但目前仍在继续发展核电,同时处理老旧机组的退役问题。

2.绝大多数国家支持核电复苏

美国:沃格特尔3号机组于2023年7月投入商业运行,成为美国21世纪以来首台新建并投入商业运行的核电机组,同时也是美国首台投运的AP1000机组。此外,沃格特尔4号机组则于2024年4月开始商业运行。

拜登政府大力支持核电发展,将其视为可持续能源战略的关键部分。白宫在2022财年预算中申请了18亿美元用于发展核能,比2021年增加了50%。

美国继续延长现有核电站的运行寿命,许多反应堆获得了60年的运行许可,有些正在申请延长至80年。

欧洲:欧洲存在对核电的两种完全不同的态度,法国和大部分东欧国家对核电十分支持,而德国和部分西北欧国家则已经基本放弃核电而转向可再生能源。

法国:法国是当前全球核电发电比例占本国总发电量最高的国家,大约为70%。2021年法国总统马克龙宣布了“法国2030”投资计划,提出要“重塑核电”,并希望新的核电站能够在2035年到2037年间投入使用。法国电力公司已向政府提交了建造6座新的压水堆的可行性报告。2023年法国政府公布了其最新能源战略,这一战略将被纳入明年出台的“能源生产法案”。已计划在2026年年底前新建6座核电站,在此基础上正讨论是否再建造8座大型核反应堆。

英国:2022年推出了新的能源战略,计划每年批准一个核反应堆的建设,直至2030年,以提高能源独立性并应对能源价格问题。2023年发布《能源安全战略》提出,到2050年将核电装机增加3倍。英国还计划在2030年前完成高温气冷反应堆的示范,并投资研究堆和质子源,用于医用放射性核素供应等领域。2024年发布了《民用核电2050路线图》,旨在实现到2050年核电装机容量达到24吉瓦,占电力结构的约25%这一宏伟目标将通过一系列措施实现,包括探索建设大型电厂和投资先进核燃料生产,以及每5年对3到7GWe级新核项目做出投资决定。

俄罗斯:俄罗斯是传统核电强国,其政府制定了长期核能发展计划,目标是在2035年将核电装机容量提升至近30吉瓦,确保核能在国家能源结构中的重要地位。

日本:日本首相岸田文雄在2022年8月表示,日本将重启更多闲置的核电站,并考虑开发下一代核反应堆,这标志着日本放弃建设新核电站的政策发生了重大转变。岸田政府计划从2023年夏季开始重启17座核电站,并考虑延长现有反应堆的寿命,以确保日本的中长期电力供应并解决结构性挑战,例如电力短缺以及碳中和的延迟。

四、上游原材料及核电运营商能够持续获益

1.供需空间错配且未来存在缺口,铀价当前处于高位

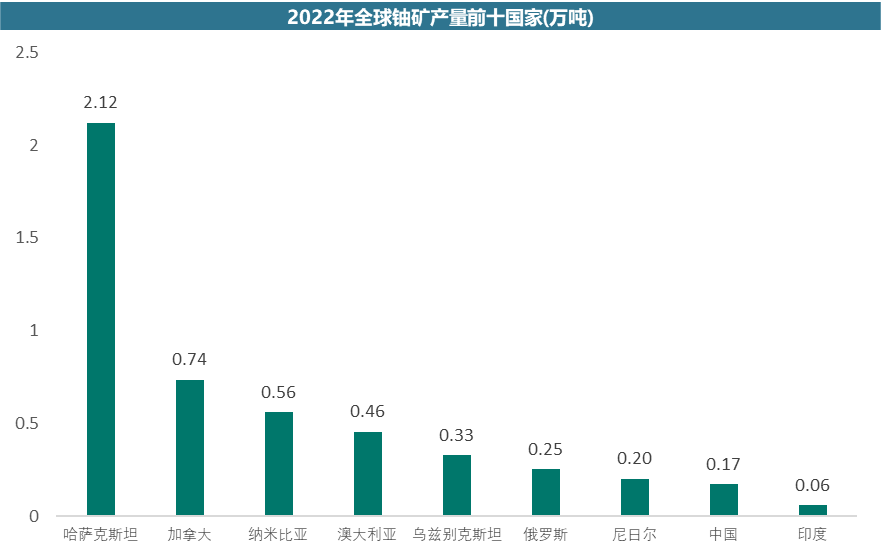

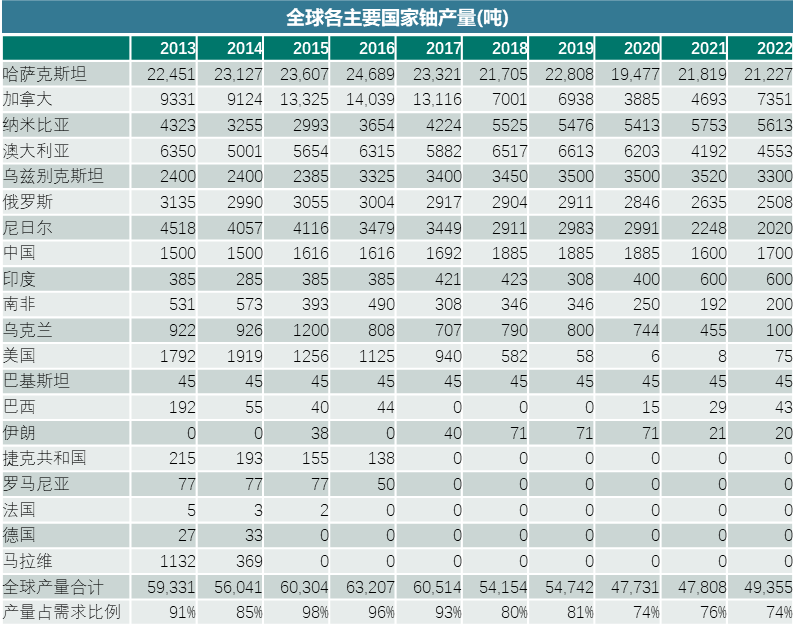

当前,全球铀矿产量最大的国家是哈萨克斯坦,占比约为40%左右,紧随其后的是加拿大13%、澳大利亚12%、纳米比亚11%、乌兹别克斯坦6%。但以上国家都不是最大的核能发电国家,供需关系存在空间错配,一定程度上推高了铀矿价格。

同时,IAEA和NEA的报告指出,虽然全球铀资源充足,但需要持续的投资和创新来保证其开采和供应,以满足未来不断增长的核电需求。就当前而言,受到国家层面的影响,铀的全球供应链十分脆弱,供需缺口有所放大。根据世界核协会的数据,2020年以来全球铀的产量仅能覆盖75%左右的需求。

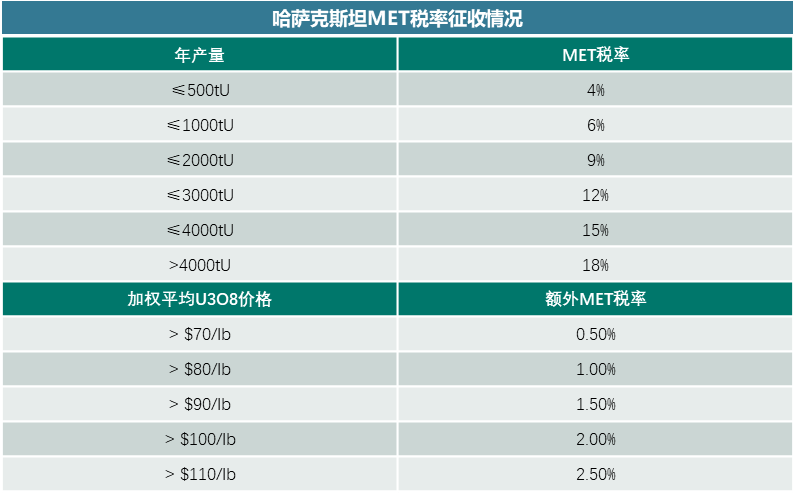

此外,哈萨克斯坦于今年7月10日宣布大幅上调铀矿开采税(MET),以抑制未来铀供给的增长。新的税制将分两阶段实施:第一阶段自2025年1月1日起,将现行6%的统一税率上调至9%。第二阶段从2026年开始,MET税率将分为基础税率和附加税率两部分,根据产量和天然铀浓缩物(U308)价格进行调整。年产量不超过500公吨时税率只有4%,此后税率跟随产量增加逐步提高,最高18%。此外,如果U308价格超过每磅70美元,还会有0.5%的附加税率,最高2.5%。

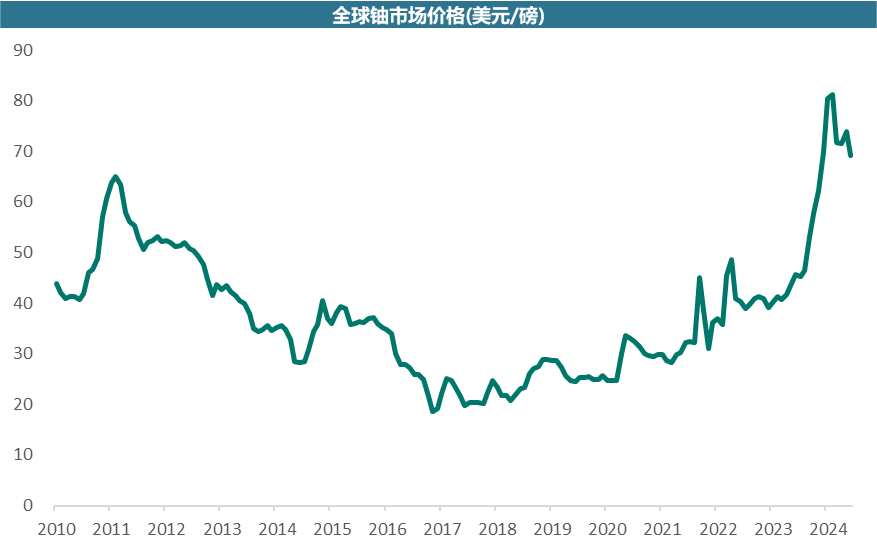

作为结果,铀价2023年一度出现暴涨。在根据国际货币基金组织的数据,2023年年初铀价为40.06美元/磅,年底涨到70.06美元/磅,涨幅达到74.89%。2024年2月铀价达到2010年后的历史高点81.32美元/磅,当前价格回落至69.19美元/磅。

2.天然铀的商品贸易在近年提供可观利润

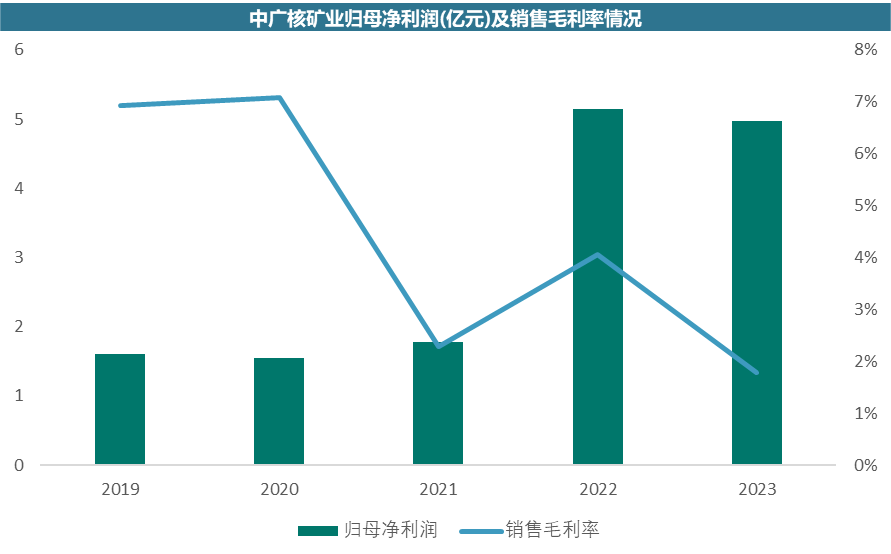

中广核矿业是当前东亚唯一的纯铀业上市公司,天然铀贸易为公司主力收入来源,自19年开展海外业务后,海外营收占比常年稳定在70-80%。

公司收购哈萨克斯坦优质天然铀资源,截至2023年底,公司持有哈萨克斯坦谢米兹拜伊铀公司49%的股权和其两座在运铀矿谢矿、伊矿49%的天然铀产品包销权,持有哈萨克斯坦奥尔塔雷克公司49%的股权和其两座在运铀矿中矿、扎矿49%的天然铀产品包销权。

公司以98%现货价格从谢公司、奥公司采购天然铀资源并销售给中广核集团,毛利率约为2%。公司自产贸易价格方面按照60%现货价格+40%基价确定。受铀价上涨影响,公司2022年以来归母净利润保持高位。

3.核能发电提供充足稳定现金流,相关公司受益

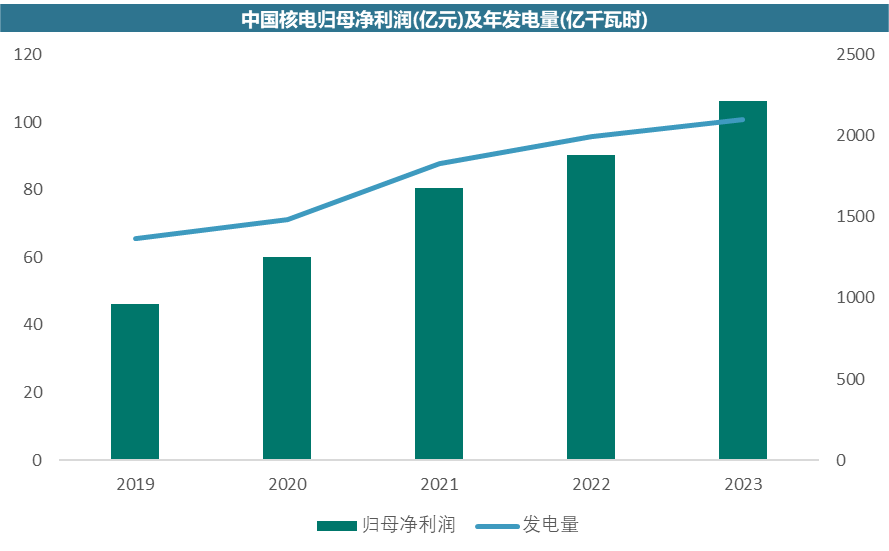

我国的核电运营商呈现双寡头的格局,中国核电和中国广核占据了全国发电机组数量的95%左右。随着在建机组的不断投运以及爬产,核电运营商的发电量的稳步上升。

类比于长江电力的水力发电,二者都能为公司提供稳定的现金流和不错的净利率。2019年以来,两大公司的归母净利润都保持了不错的上涨趋势。相信随着未来新核准项目的不断投产,相关公司能够持续较长时间的稳定盈利。