2024年1月8日,中国核能行业协会发布第38期“CNEA国际天然铀价格预测指数(2024年1月)”。

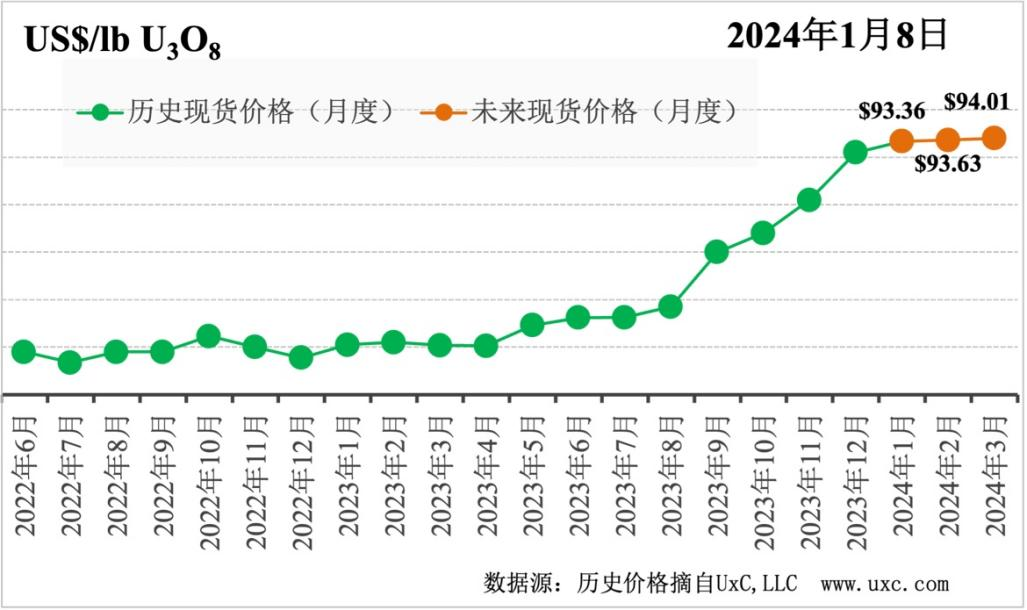

一、短期-月度现货价格预测指数(月度更新)

上期预测结论是:未来3个月,市场看涨预期被消化、投资基金融资有限、生产商采购不活跃,现货价格难以维持现阶段的水平。预计未来三个月天然铀现货价格波动区间为70-80美元/磅。支撑位为70美元/磅,若低于70美元/磅,核电企业将积极入场,推高价格;阻力位为80美元/磅,若高于80美元/磅,投资基金、核电业主等也将停止采购,促使价格回落。假设未来不发生其他重大突发事件,基于URC的短周期波动预测法,预计未来3个月现货价格将呈现“V”型发展趋势。

12月份现货价格整体呈现大幅上涨。本月前两周,现货价格平稳延续上月走势,保持在81.45美元/磅。12月13日,美国众议院通过《禁止进口俄罗斯铀产品》法案,即在颁布90天后,全面禁止进口俄铀产品,部分新交易允许豁免至2028年1月,现货价格应声上涨至86.10美元/磅。12月21日,美国通过2024财年国防授权法案,优先增加低浓铀的国内生产,激发价格持续上涨。12月最后一周,国际市场进入圣诞/新年假期,市场交易冷清。12月29日,SPUT投资基金更新招股说明书,取消“赎回”功能设置,计划融资15亿美元,月底价格收于91.00美元/磅。

展望未来,影响未来3个月(2024.1—2024.3)现货价格的因素包括:

投资基金采购——投资基金融资环境改善,或将开启采购。美联储罕见发布降息表态,在市场看涨核电发展背景下,SPUT等投资基金获得融资的难度降低。且在获得融资之后势必会开启新一轮采购,刺激现货价格上涨。由于监管限制,SPUT投资基金在2024年最大采购量约为3500吨,在目前现货市场库存处于低位的情况下,SPUT投资基金的持续采购势必会进一步推高未来现货价格。

对俄铀产品制裁预期——市场担忧对俄铀产品禁令落地。市场普遍认为,在1月份召开的美国参议院议会上,《禁止进口俄罗斯铀产品》法案极大概率获得通过,而俄罗斯可能做出对等反击,直接切断对美铀产品供应。无论连锁反应是否形成,美俄在核燃料市场的对立地位已经形成,将对现货价格上涨提供动力。

贸易商交易——多因素刺激下,贸易商变得更加活跃。美联储加息预期改变,对俄铀产品禁令随时落地,贸易商上调未来现货价格预期。预计贸易商将采用跟随策略,采购节奏与SPUT投资基金保持大致相同,积极参与现货市场,短期内为现货市场提供炒作动力。

综上,未来3个月,投资基金融资环境改善、对俄铀产品进口禁令可能落地、贸易采购活跃,现货价格将继续上涨。预计未来三个月天然铀现货价格波动区间为85—105美元/磅。支撑位为85美元/磅,若低于85美元/磅,核电企业将积极入场采购,推高价格;阻力位为105美元/磅,若高于105美元/磅,投资基金、贸易商等的采购动力也将减弱,促使价格回落。假设未来不发生其他重大突发事件,基于URC的ARIMA预测法,预计未来3个月现货价格将呈现上涨趋势。

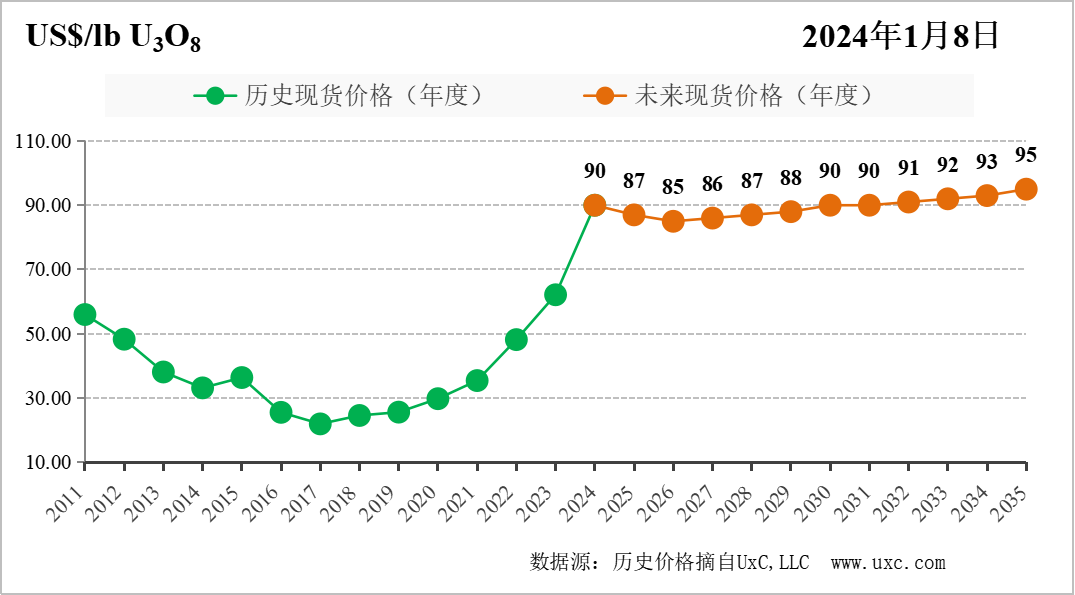

二、中长期-年度现货价格预测指数(季度更新)

四季度发生的影响国际天然铀市场的重大因素包括:

需求方面,核电发展预期上调明显。美国联合21国在第28届联合国气候峰会上签订联合声明,拟推动全球核电装机容量到2050年增加至2020年的三倍。欧洲理事会表决通过《净零工业法案》,将核能列入“战略”技术清单,与此同时。美国PG&E核电企业向核管局提交两台核电机组延寿申请;南非第一个新反应堆拟于2032/2033年上线;日本将重启柏崎核电站;瑞典计划2035年前新建2台小型模块化反应堆。

以投资基金为主的“二次需求”方面,未来交易活跃度可能增加。美联储12月发布2023年的最后一份利率决议,罕见做出可能降息的表态;SPUT随即宣布更新“ATM”股权计划,预计融资15亿美元。在融资环境改善的情况下,预计市场“二次需求”可能相应增加。

供应方面,四季度现货价格支撑位得到较大提升,为未来铀产量增长提供动力,预计供应端将更快释放产量。2023年三季度,哈原工宣布取消减产20%策略,兰杰海因里希、澳大利亚蜜月、尼日尔达萨等项目均将在未来2年上线。2023年四季度,哈原工声明旗下布琼诺夫 6/7矿生产时间从此前2025年提前到2024年,南托尔库杜克矿于2023年底开始生产;美国能源燃料公司计划2024中旬投产旗下三个矿山,年度产量为424tU—539tU。从产业层面分析,矿业行业普遍存在周期性。当市场需求开始快速提升时,供应端启动产能建设需要较长时间,产品供应存在滞后,此阶段价格将持续上涨;待价格上涨或保持高位一段时间后,各类复产、扩产、在建项目将陆续释放产能,逐步补充天然铀需求与供应形成的剪刀差,从而抑制价格上涨。

中长期看,当前铀价已处于2008年以来的高位,考虑核电业主是现货市场的最终消纳方,而核电业主2030年前的大部分需求已通过长期合约覆盖,因此价格持续上涨的动力不足。直到低成本矿山储量逐渐消耗,矿山平均成本上涨后恢复上升趋势。

基于URC自主研发的供需成本模型,本期对未来价格指数进行一定调整。

免责声明:本网转载自合作媒体、机构或其他网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。本网所有信息仅供参考,不做交易和服务的根据。本网内容如有侵权或其它问题请及时告之,本网将及时修改或删除。凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。