2023年10月12日,中国核能行业协会发布第35期“CNEA国际天然铀价格预测指数(2023年10月)”。

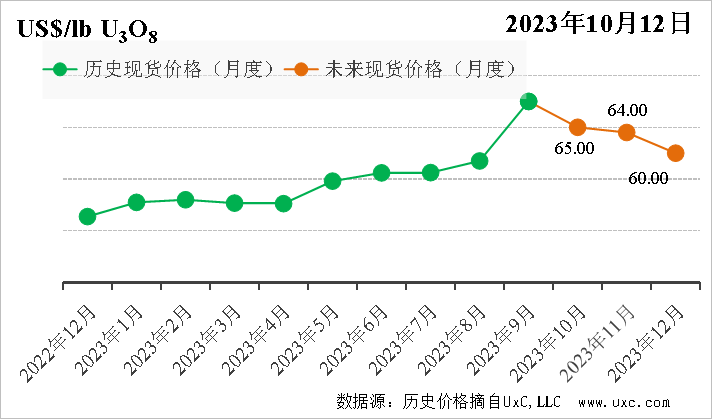

一、短期-月度现货价格预测指数(月度更新)

上期预测结论是:投资基金、核电企业对现货市场的影响依然较小,卡梅科的现货采购成为助推现货上涨的主要因素,但力度不会太大,且持续时间短,预计未来三个月天然铀现货价格波动区间为56-65美元/磅。支撑位为56美元/磅,主要考虑到Somair铀矿转入维护对欧盟铀产品供应不会产生较大影响;阻力位为65美元/磅,卡梅科公司积极采购现货。假设未来不发生其他重大突发事件,基于URC的专家预测法,预计未来3个月现货价格将呈现倒“V”字形态。

9月份现货价格整体呈现快速上涨趋势,价格水平恢复到俄乌冲突以来最高点。9月第一周,Cameco宣布下调本年度铀产量预期,现货价格缓慢抬升;9月8日,世界核协会上调未来核电发展预期,天然铀市场处于短期供需错配期间,贸易商开始频繁采购,现货价格快速走高,一度突破70美元/磅,随后缓慢下降。

展望未来,影响后续3个月(2023.10-2023.12)现货价格的因素包括:

投资基金采购——投资基金采购小幅反弹。据悉,未来市场可能成立更多投资基金,未来到年底美联储持续保持高利率水平,包括SPUT投资基金在内的采购仍将保持谨慎策略。

供应端情况——未来供给端预期改善,价格将逐步回调。哈原工宣布到2025年恢复100%的底土合同使用水平,结束自2018年以来减产20%的策略,短期供应格局出现明显调整。此外尼日尔内部达成协议,政变危机带来的影响持续淡化,Somair铀矿现状有望改善。

核电企业采购——核电企业现、长采购相对减少,对现货价格上行刺激有限。核电企业前三季度新签长贸合同量已超过2022年全年水平,长期价格相应已提升至较高水平;核电企业继续推高价格签约长贸的可能性较小,大概率持谨慎观望态度。年末假期较多,未来3个月,核电企业现、长采购将放缓,对现货价格上行刺激有限。

生产商采购——卡梅科预计将在四季度择机采购部分现货,但对现货价格刺激有限。卡梅科在宣布下调本年度铀产量预期的同时,相应将在现货市场采购数量增加1000tU,但并不明显影响市场库存余量。

综上,展望未来3个月,供应端预期明显恢复、核电企业采购放缓,现货价格虚高情况将得到缓解。预计未来三个月天然铀现货价格波动区间为57-65美元/磅。支撑位为57美元/磅,核电企业将谨慎采购现货;阻力位为65美元/磅,投资基金、卡梅科积极采购现货。假设未来不发生其他重大突发事件,基于URC的专家预测法,预计未来3个月现货价格将呈现下降趋势。

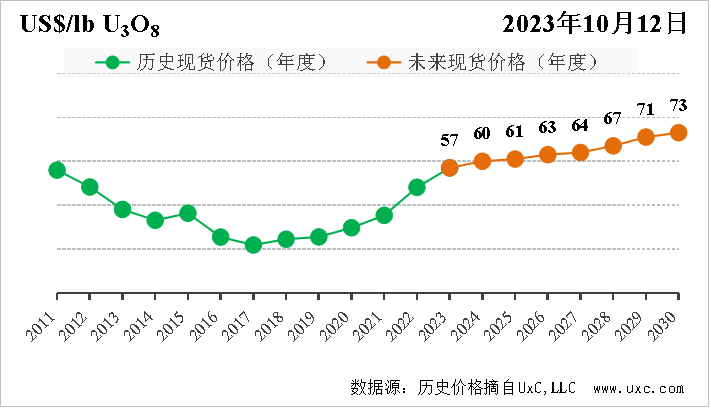

二、中长期-年度现货价格预测指数(季度更新)

三季度发生的影响国际天然铀市场的重大事件包括:

供应方面,2023年天然铀产量小幅下调,但未来供应增加。卡梅科下调本年度铀产量预期;Somair铀矿转入维护状态。但长期来看,哈原工宣布2025年计划产量约为31000tU(较上季度预期增加6000tU);Honeymoon铀矿将于2024年初开始生产;必和必拓旗下奥林匹克大坝铀矿2024年产量达到3273tU。

需求方面,核电发展预期上调。世界核协会预计到2030年,核电发展对天然铀的需求预计将增长28%,从2023的65650tU增加到2040年的83840tU。日本高滨1号机组重启,截至本季度,日本已重启12台机组;比利时延长Doel 4和Tihange 3反应堆十年运行寿期;EDF计划新建两座反应堆;瑞典计划在2045年前新建10座反应堆;波兰首座反应堆获批。

以投资基金为主的“二次需求”方面,短期内采购动力偏低,未来交易活跃度可能增加。美联储利率持续保持高位5.5%,SPUT本季度交易仍不活跃,市场“二次需求”也相应减少。中长期看,现有供给结构难以支撑2025年后天然铀市场需求,随着美联储的加息周期进入尾声,金融资本对天然铀市场的兴趣逐步释放,将为天然铀市场带来更活跃的交易者,增加价格的波动幅度。

中长期看,欧美核电企业自有库存处于历史低位,同时为了降低地缘风险,多家核电企业长贸合约的签署量增加,会继续提升长期价格,刺激现货价格上涨,直到带动更多的一次供应入市,平抑价格上涨。

基于URC自主研发的供需成本模型,小幅调整未来价格指数。

免责声明:本网转载自合作媒体、机构或其他网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。本网所有信息仅供参考,不做交易和服务的根据。本网内容如有侵权或其它问题请及时告之,本网将及时修改或删除。凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。