2023年9月12日,中国核能行业协会发布第34期“CNEA国际天然铀价格预测指数(2023年9月)”。

一、短期-月度现货价格预测指数(月度更新)

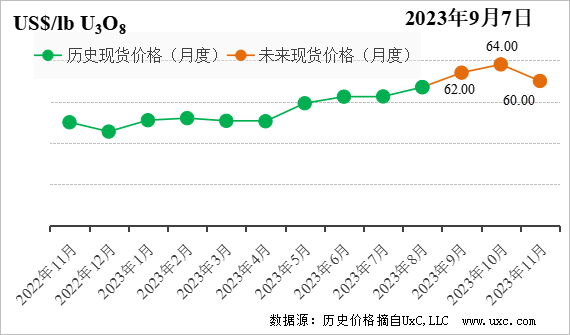

上期预测结论是:投资基金、核电企业对现货市场的影响减弱,尼日尔政局的不确定将成为影响现货价格的主要因素,预计未来三个月天然铀现货市场价格波动区间为54-60美元/磅。支撑位为54美元/磅,主要考虑尼日尔政局快速稳定,该国铀产品继续出口;阻力位为60美元/磅,尼日尔政局逐步恶化,市场蔓延供应紧张情绪,市场参与者积极采购。假设未来不发生其他重大突发事件,基于URC的线性组合模型,预计未来3个月现货价格将呈现小幅上涨趋势。

8月份现货交易先抑后扬,价格上涨至61.10美元。8月初,欧盟表示,拥有充足的天然铀库存应对尼日尔短期供应中断风险,现货交易延续此前冷清的节奏,现货价格缓慢抬升;最后一周,法国与蒙古国达成协议,将推动在蒙古的铀矿开发,侧面反映法国将拓展更多渠道化解供应风险,现货市场略显紧张,贸易商频繁采购,价格在两天之内从58.50美元上涨至61.10美元。

展望未来,影响后续3个月(2023.9-2023.11)现货价格的因素包括:

投资基金采购——到本年度年末,投资基金在现货市场的角色持续弱化。美国当前保持5.25%-5.5%的高利率,为22年最高,多家权威机构研究预计,加息临近尾声,但年内降息无望。未来3个月,融资成本压力保持高位,现货价格上涨空间有限,包括SPUT、Yellow Cake等在内的投资基金大概率延续当前状态,不进行大幅采购。

地缘政治事件——尼日尔政变影响显现,为现货价格带来上行动力。当前现货市场处于紧平衡状态,尼日尔唯一在运铀矿Somair将逐步转入维护状态,同时法国欧安诺推动在蒙古铀矿业务,为价格上涨提供紧张情绪,加拿大卡梅科开采新区以及设备技术问题导致生产不及预期,调低了旗下矿山产量预期约1000吨金属铀,为了交付,对应将在现货市场采购更多,短期内利于现货价格小幅上涨。

核电企业采购——核电企业现、长采购相对减少,对现货价格上行刺激有限。截止2023年8月底,核电企业新签长贸合同量已接近2022年全年水平,长期价格相应已提升至较高水平。9月初世界核协会研讨结果显示未来到2030年核电天然铀需求较上版有所上调,鉴于当前长期价格已进入供应商舒适水平,核电企业更大概率持观望态度。整体上看,未来3个月,核电企业现、长采购将持续,但较上半年采购减少,对现货价格上行刺激有限。

综上,展望未来3个月,投资基金、核电企业对现货市场的影响依然较小,卡梅科的现货采购成为助推现货上涨的主要因素,但力度不会太大,且持续时间短,预计未来三个月天然铀现货价格波动区间为56-65美元/磅。支撑位为56美元/磅,主要考虑到Somair铀矿转入维护对欧盟铀产品供应不会产生较大影响;阻力位为65美元/磅,卡梅科公司积极采购现货。假设未来不发生其他重大突发事件,基于URC的专家预测法,预计未来3个月现货价格将呈现倒“V”字形态。

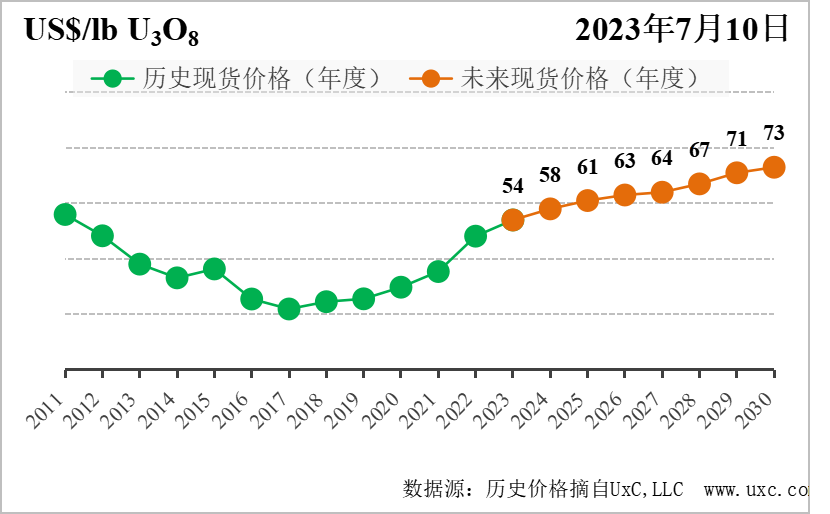

二、中长期-年度现货价格预测指数(季度更新)

二季度发生的影响国际天然铀市场的重大事件包括:

供应方面,随着现/长价格的稳定上涨,多个项目的寿期延长,勘探项目融资频繁,2023年天然铀产量总体略有增加。Cigar Lake、罗辛等项目的寿期延长至2037年左右;Langer Heinrich项目、Dasa项目等获得持续融资,预计将在2024/2025年左右恢复生产。

需求方面,G7峰会、世界核燃料大会多个重要会议召开,传递了核电发展的积极信号。G7峰会宣布将加快发展清洁能源,欧盟多国达成支持核能发展共识;芬兰Olikiluoto3号、美国Vogtle4号等核电机组在近期内投入运营。俄罗斯计划到2028年新增270万千瓦核电装机容量。

以投资基金为主的“二次需求”方面,短期内采购动力偏低,未来交易活跃度可能增加。美联储利率持续保持高位,SPUT本季度的交易量几乎为零,由此带来新的“二次需求”也相应减少。中长期看,美联储的加息周期已进入尾声,金融资本对天然铀市场的兴趣更加强烈,将为天然铀市场带来更活跃的交易者,增加价格的波动幅度。

中长期看,欧美核电企业自有库存处于历史低位,同时为了降低地缘风险,多家核电企业长贸合约的签署量增加,会继续提升长期价格,刺激现货价格上涨,直到带动更多的一次供应入市,平抑价格上涨。

基于URC自主研发的供需成本模型,小幅调整未来价格指数。

免责声明:本网转载自合作媒体、机构或其他网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。本网所有信息仅供参考,不做交易和服务的根据。本网内容如有侵权或其它问题请及时告之,本网将及时修改或删除。凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。