本期对2022年全年天然铀市场动态进行总结,下期分享中国铀业每半年开展一次的中长期铀价预测与供需更新。

2022年天然铀市场总结

站在天然铀市场历史的角度看,2022年都是值得标记的一年。俄乌冲突、新冠疫情、供应链不稳、全球通胀、投资基金,在多重历史性事件的叠加影响下,天然铀市场迎来了福岛核事故以来最大的“牛市”行情。天然铀现货价格年初始于42美元/磅,年中飙升至64美元/磅,涨幅高达50%,回落后一直在45-55美元/磅间波动,收盘于48美元/磅。天然铀长贸价格也大幅上扬,但比现货价格更加稳定,一月末的长贸价格为40.5美元/磅,逐步上涨至十二月末的50美元/磅左右。值得注意的是,2022年出现过多次现货价格与长贸价格倒挂的现象,这是2007年以来少有的,说明当前天然铀现货市场较热,主要是投资基金炒作所致。

2022年1月-2022年12月现货价和长贸价

2022年值得天然铀从业者关注的市场动态梳理如下:

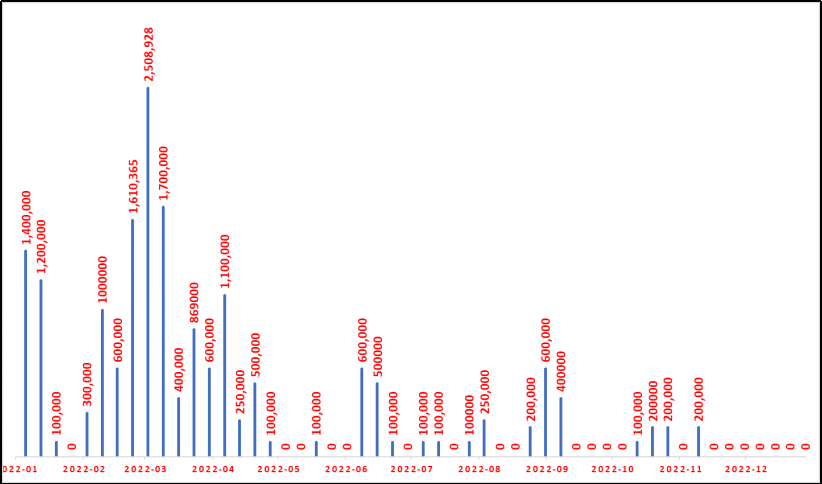

1.投资基金采购致铀价波动

虽然投资基金仅仅是天然铀市场大家庭中的一个“非主流”成员,但过去两年其激进的采购行为确实是天然铀价格波动的最直接推手,这其中以加拿大上市公司SPUT为主要代表。2022年,SPUT共采购1,798,8293磅U3O8,合6918吨铀,约占全球产量的13%,这无疑对当今铀矿产量(50000-55000吨铀)小于电站需求量(60000-65000吨铀)的市场造成了很大的冲击。

另一个观察点是,随着美联储从四月开始激进加息,SPUT的融资能力大幅减弱,导致其下半年的采购量(2,450,000磅)大幅低于上半年(15,538,293磅),天然铀现货价格也随即回到50美元/磅左右的理性区间。从SPUT的融资规律和采购节奏来看,一旦其股价上涨,SPUT就有可能在现货市场激进采购,现货价格便可能迅速上涨几美元。

2022年SPUT每周采购情况(纵轴单位:磅)

除SPUT外的其他铀投资基金如Yellow Cake,URC等在2022年的采购量均非常小,哈萨克斯坦新成立的铀投资基金ANU因其哈原工背景而备受关注。

截至2022年底,粗略计算全球铀投资基金拥有实物天然铀库存为3-4万吨铀,目前各大基金并没有库存销售计划。但天然铀不同于黄金,天然铀有其使用属性,一旦价格合适,投资基金具有将库存销售回核电循环的动机。

2.俄乌冲突改变铀供需格局

2022年2月,俄乌冲突爆发,被普遍认为将在几个月内结束的战事演变成了旷日持久的拉锯战。

俄乌冲突对天然铀市场最大的影响是俄铀产品将被西方进一步限制甚至抛弃。然而,西方禁止从俄罗斯进口铀产品的成效可能并不如西方预期中那么好。制裁的结果很可能是俄铀产品将逐渐在公开市场减少甚至消失,但俄铀产品总能在非公开市场找到销路。

另一方面,重启和新建矿山产能足以填补西方减少俄料后的供应缺口,尽管这肯定会导致电站的原料采购成本上升。总体而言,俄乌冲突不会使俄铀产品的供应量减少,只会改变全球天然铀供需格局,即一个全球化、一体化的天然铀市场将演变成东西方特征明显、区域性强的两个或多个市场。

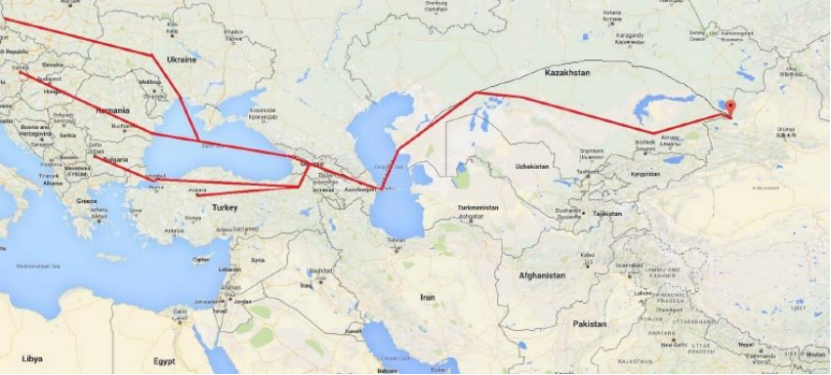

还需关注运输问题。俄乌冲突不仅推高运输成本,针对运出俄罗斯的线路也出现限制,包括取消俄罗斯所有或者悬挂俄罗斯国旗的船只停靠欧洲或北美港口的许可,个别港口出现获取保险难度增加的状况,甚至出现港口装卸工会组织拒绝接触俄罗斯货物等情况。虽然哈萨克斯坦的天然铀从圣彼得堡运出的路线仍然畅通,但哈方对该路线安全性和稳定性的担心已急剧上升。哈方开辟了里海运输路线,并于2022年下半年进行了几批运输,但该路线途径多个国家,复杂性和经济性都无法满足哈方的要求,因此,哈方正在深度多元化向西方的运输通道,从我国过境运输便是潜在路线。

横贯里海东西走廊(中部走廊)

3.全球核电加速向好发展

核电的第一轮发展浪潮发生在上世纪七十年代,当时第四次中东战争和两伊战争分别引发了第一次和第二次石油危机,能源危机下美国、法国、日本等国纷纷开始兴建核电,核电全球占比从1970年的2%涨至1980年的8%。

2022年,俄乌冲突给核电发展带来了新的机遇。俄乌冲突前,欧洲许多人认为俄罗斯天然气是比核电更安全的能源;俄乌冲突后,北溪1/2号相继断气给欧洲能源供给安全性和经济性带来前所未有的冲击,欧洲各国纷纷重新审视核电的重要性:法国宣布新建六台机组,并考虑在此基础上再建八台;英国计划新建核电(装机容量24GW),目标2050年该国核电占比达25%;比利时决定将Doel四号机组和Tihange三号机组从2025年延寿至2035年;德国宣布将原本2022年年底退役的两台机组延迟至2023年4月退役。

欧洲只是核电发展的风向标之一,双碳目标和能源风险促其他核电“主力”国家在2022年大踏步发展核电:我国全年累计新批准十台机组,创过去15年的新高;韩国新总统上任后,核电政策发生一百八十度转弯,目标2030年将核电占比提高到30%,并出口至少10台核电机组;日本政府要求加快机组重启速度,甚至考虑新建机组,目标2030年将核电占比稳定在20-22%;美国总统签发《通胀削减法案》,该法案给美国核电产业发展带来重大利好。

中国大陆核电地图(截至2022年9月)来源:国家原子能机构

4.铀矿产能新项目稳步推进

随着铀价的飙升和核电发展的向好,2022年全球铀矿产能项目重启和新建的消息屡见不鲜:

哈原工宣布哈萨克斯坦2024年增产10%,在目前基础上上调2000-3000吨铀至25000-25500吨铀;卡梅科(Cameco)2022年重启全球最大铀矿麦克阿瑟湖(McArthur River),该矿产能9615吨铀,预计2024年达到并维持年产5770吨铀(60%产能),此外,2024年卡梅科将调减雪茄湖铀矿(Cigar Lake)产量为5192吨铀(产能的75%);乌兹别克斯坦计划将乌产量从2021年的3526吨铀逐步增长至2030年的7100吨铀,不过业界对乌是否能达成该目标持怀疑态度;博斯能源推进澳大利亚蜜月铀矿(Honeymoon)融资和复产,计划2023年底复产,爬坡至满产1000吨铀左右;帕拉丁公司宣布纳米比亚兰格海因里奇铀矿(LH)于2024年复产,爬坡至满产2000-2200吨铀,该项目中国铀业参股25%;全球原子公司推进尼日尔达萨铀矿(Dasa)融资和矿建,计划2025年初投产,爬坡至满产1300-1500吨铀;Goviex公司推进尼日尔马达乌埃拉铀矿(Madaouela)融资,计划2025年末投产,爬坡至满产1100吨铀。

中核集团纳米比亚罗辛铀矿矿坑全景图

2023年,中国铀业将持续对天然铀市场、核电发展和全球经济进行观察和分析,供国内同行参考,以期共同做好我国天然铀供应保障事业。

免责声明:本网转载自合作媒体、机构或其他网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。本网所有信息仅供参考,不做交易和服务的根据。本网内容如有侵权或其它问题请及时告之,本网将及时修改或删除。凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。