随着对碳排放的管控越来越严,欧洲碳排放价格年内大涨近90%。近一个月来,受强劲需求和有限供应的支撑,核燃料铀的价格飙升40%。

与此同时,基金入场买入现货加剧了供需紧张的担忧。那么,由此引发的现货价格的波动将加快市场价值发现还是投机浪潮的开始?

需求复苏推动铀价大涨

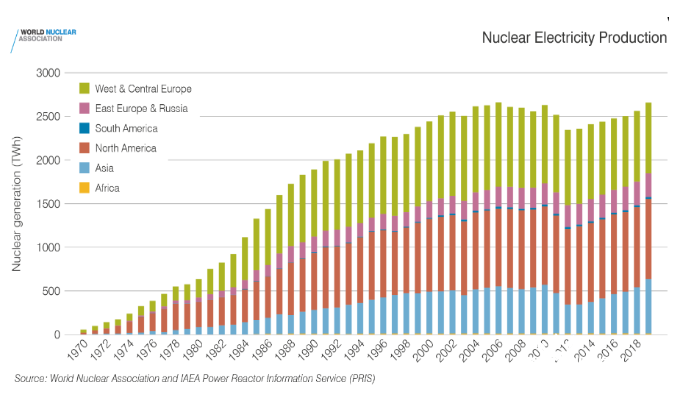

2011年3月11日的福岛核事故后,不少国家开始重新考虑核能计划,德国政府宣布将在2022年关闭所有的核电站。2012年全球核能发电量下降了11%。由此,核工业曾被认为将从此一蹶不振,然而全球核电发电量在2019年恢复到福岛事故前的水平。2018年~2020年间,各国共有26座反应堆永久停工,总容量为 20.8 GWe,而启动的新反应堆有20座,总容量为 21.3 GWe。

全球核能发电量2019年恢复到福岛事故前水平(资料来源:世界核协会)

如今,全球减少碳排放的目标似乎重新唤起了人们对核能的兴趣。核能产业全球市场和咨询服务供应商UxC总裁辛泽(Jonathan Hinze)称,福岛核事故毫无疑问是核工业的一个重大事件,具有短期和长期影响。 如今面对气候变化的挑战,在不释放二氧化碳的情况下发电的选择很少,主要包括风能、太阳能、水力、潮汐能、地热能和核能,“几乎不可能”看到未来不包括核能的情况下如何实现脱碳。

“总的来说,全球对气候的担忧正在上升,不少人认为这可以挽救现有的核电站,甚至刺激新核电站的建设。”标普尔全球普氏电力规划分析主管布鲁内蒂(Bruno Brunetti)称,“这将需要更多的铀来为它们提供燃料,因此预计铀需求将随着清洁能源需求的增长而上升,以实现巴黎协议中概述的目标。”

从市场走势看,在2016年12月触及18美元/磅的低位后,铀价正在经历U形反转,近一个月加速上攻,自8月16日以来累计涨幅达到41%,突破40美元关口。与此同时,近期频发的洪水、干旱等极端天气事件也成为了核能获得关注的原因。布鲁内蒂表示,相对于安全问题,电价因素也成为了民众选择电力来源的关键。在美国佛罗里达州,核能是仅次于天然气的第二大供电来源。

2012年以来铀现货价格走势

目前核能约占全球年发电量的10%,未来依然有足够的发展空间。据报道,美国政府正试图利用《基础设施法案》的资金振兴核电行业。在供应方面,欧洲原子能供应机构(Euratom Supply Agency)表示,疫情对铀市场供应产生了重大影响,包括全球最大铀矿生产商哈萨克斯坦国家原子能工业公司(Kazatomprom)在内众多生产商宣布了减产措施。

中期看供需形势不容乐观,世界核协会(World Nuclear Association)数据显示,截至今年6月,全球443座核反应堆每年需要约7.95万吨的氧化铀浓缩物。由于缺乏对新矿山的投资,预计铀供应量到2025年将下降15%,到2030年将下降50%。

基金入场加剧供应恐慌

铀主要用作核电厂的燃料,全球最大的铀生产国是哈萨克斯坦、加拿大和澳大利亚。

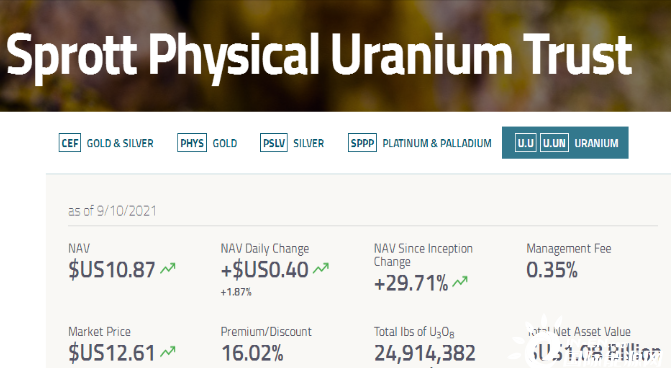

国际铀市场交易存在期现两级体系,其中绝大部分属于电厂长期合约采购。如今基金正在塑造铀现货市场,并造成前所未有的需求水平。今年7月,Sprott Asset Management设立的实物铀信托基金(Sprott Physical Uranium Trust)吸引了不少希望参与新一轮牛市的资金。该基金自成立以来便在市场上疯狂购入实物铀,截至10日共购买了2491万磅铀浓缩物,即八氧化三铀(U3O8),是2020年末总现货量的1/4,净资产价值突破10亿美元。

Sprott基金持有近2500万磅U3O8(资料来源:Sprott Asset Management官网)

记者注意到,在上周举行的2021年世界核协会年度研讨会上,与会者普遍认为这些资金将如何影响铀供应仍有待观察,但现货市场不应被视为长期大量购买铀矿石的可靠来源。

全球市值最大铀矿公司卡梅科(Cameco)市场研究经理列支敦沃德(Matt Lichtenwald)认为,新基金是近几周铀价格上涨的主要因素。“看到这些数字真是太令人惊讶了。Sprott基金所带来的持续‘投标压力’是铀市场此前从未经历过的,这将有助于投资者更广泛地了解市场的供需双方, 希望这将导致铀价格在实际成本的基础上达到真正的平衡。”他说。

哈萨克斯坦国家原子能工业公司(Kazatomprom)首席运营官巴蒂巴耶夫(Askar Batyrbayev)态度谨慎。他指出,近两年来,现货市场成为许多铀市场参与者的主要购买渠道,疫情导致约2000万磅的U3O8“留在地下”,催化了铀市场从供应过剩向产能缺口的转变。市场上的买家越来越多样化,除了传统的公用事业和贸易商外,各级供应商也进入市场,加上金融资本的加入,促成了坚定的“非常规”需求。

巴蒂巴耶夫称,现在的关键问题是,这种兴趣是一种孤立的现象,还是随着更多新参与者进入市场需求趋势将进一步扩大。从长远来看,对核能的兴趣不断增长将需要更多的供应,考虑到开发新项目的高额资本支出和较长的交付周期,当前的价格环境无法满足未来的需求。“多种因素在起作用,包括长期合同到期、金融参与者需求增加以及补充战略库存的需要,可能没有足够的供应给所有人。”他说。

Kazatomprom前首席财务官、现Rice Capital Partners合伙人利兹维( Riaz Rizvi)认为,基金的加入加剧了供应面紧张态势。最新版世界核协会核燃料报告所做的是假设存在大量商业库存,这将填补一级和二级供需之间已经存在的缺口。实际的库存情况并非如此,金融资本的流入对公用事业和生产商之间的谈判动态可能会产生非常重大的影响,因为这些基金并不会创造实际铀资源,商业库存下滑的背后过去可以满足短期公用事业需求的现货资源正在被侵蚀。

作为全球铀矿供应的风向标, Kazatomprom计划在明后两年继续限产,预计将比许可的标称产能低20%。巴蒂巴耶夫在研讨会上表示,虽然新冠疫情导致了供应链中断,包括某些生产材料的短缺以及勘探和开发工作的延误,公司今年的供应都是可以“保证”给客户的。但他认为,现货市场由于其脆弱性和波动性,不是大量购买铀矿石的可靠来源,这就给长期供应安全留下隐患。

免责声明:本网转载自合作媒体、机构或其他网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。本网所有信息仅供参考,不做交易和服务的根据。本网内容如有侵权或其它问题请及时告之,本网将及时修改或删除。凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。